Risico’s

Risico investeerder

U begrijpt als investeerder dat lenen aan gevestigde MKB-bedrijven een mooie rentevergoeding met zich mee brengt. Begrijpelijk is ook dat het onmogelijk is om risico’s voor 100% uit te sluiten.

Risico leningaanvrager

Ondernemers die een leningovereenkomst aangaan moeten zich realiseren dat dit een rentelast met zich meebrengt gedurende de looptijd van de lening.

Simulatietool

De Europese Verordening voor Crowdfundingdienstverleners stelt in Artikel 21 dat, investeerders gewezen moeten worden op de risico’s die investeren (middels crowdfunding) met zich meebrengt. Een van de methoden om investeerders hierop te wijzen is het gebruik van een simulatietool. Middels deze tool kunt u het vermogen om verlies te dragen simuleren en zijn de risico’s (in het ergste geval) inzichtelijk.

Op grond van de regelgeving moet de simulatie om het vermogen om verlies te dragen jaarlijks worden herhaald. U vindt de simulatietool hier, waarbij middels een Excel-document uw capaciteit voor het opvangen van verlies kan worden berekend.

Wat doet Collin?

Collin bestaat bij de gratie van investeerders. Wij doen er dus alles aan om risico’s voor u te beperken:

- Collin beoordeelt elke leningaanvraag kritisch volgens vaste procedures en door deskundige functionarissen.

- Onze ervaren Crowdfund Coaches beoordelen iedere ondernemer tijdens een (digitale) meeting.

- Via het onafhankelijk creditratingbureau Dun & Bradstreet toetsen wij elke onderneming.

- Elke onderneming wordt qua solvabiliteit, rentabiliteit en zekerheden getoetst. De conclusie komt tot uiting in de Collin credit score.

- Een Crowdfund Coach investeert altijd mee in een leningaanvraag welke door hem of haar is getoetst en begeleid.

- Collin opereert onder de vlag van de benodigde vergunning van de Autoriteit Financiële Markten (AFM) op grond van de Europese Crowdfund Verordening.

Wat kunt u zelf doen om de risico’s zoveel mogelijk te beperken?

- Investeer een verantwoord deel van uw totale vermogen in leningen aan MKB-bedrijven via crowdfunding.

- Investeren met geleend geld wordt afgeraden.

- Zorg voor een goede beleggingsmix (sparen, crowdfunding, aandelen, vastgoed, obligaties etc.).

- Verdeel uw investering in crowdfunding over meerdere leningaanvragen en spreid daarmee uw risico’s.

- Vul de simulatietool in om uw vermogen en capaciteit voor het opvangen van verlies uit crowdfunding te berekenen.

Voorbeeld: bij een beschikbaar bedrag van € 20.000,- heeft het de voorkeur om te spreiden over minimaal tien tot twintig leningen.

Representativiteit cijfers defaults & achterstanden

Collin Crowdfund zet zich in voor een transparante crowdfunding markt. Daarom hebben we met branchevereniging Nederland Crowdfunding uniforme afspraken gemaakt over het transparant weergeven van de status van financieringen via ons platform. Hieronder vindt u daarvan het resultaat. Maar let op: de crowdfunding markt is relatief nieuw en volop in ontwikkeling. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Nota bene: crowdfunding is in opkomst, maar nog altijd relatief nieuw. Omdat bovenstaande cijfers betrekking hebben op een portefeuille waarvan de gemiddelde lening een langere looptijd heeft dan de leeftijd van ons platform, is de representatieve waarde nog beperkt.

Bekijk hier de algemene statistieken van Collin Crowdfund.

Bekijk hier de opbouw van de leningportefeuille inclusief defaults en achterstanden.

Kredietwaardigheidscore Dun & Bradstreet

Collin werkt met het onafhankelijke creditratingbureau Dun & Bradstreet (D&B). D&B bestaat al meer dan 170 jaar en is wereldwijd de grootste partij in zakelijke informatie en inzicht. De D&B Rating wordt al jarenlang erkend als toonaangevende voorspellende indicator om bedrijfsrisico’s te evalueren en om toekomstige liquiditeitsproblemen te voorspellen.

- Deze evaluaties zijn gebaseerd op de meest uitgebreide up-to-date informatie. De volgende databronnen gebruikt D&B in Nederland: aanwezige informatie bij de Kamer van Koophandel, rechtbanken/faillissementen/surseances, incasso bureaus, betalingservaringen, pers en interviews.

- De D&B Rating zet afzonderlijke gegevens om in een heldere beoordeling van het prestatievermogen van een onderneming.

- D&B bekijkt per land welke factoren het meest bepalend zijn voor risicobeoordeling en bedrijfsfaillissementen.

- De analysemethode is universeel, waardoor elke D&B Rating, hoewel landspecifiek bepaald, internationaal te vergelijken is.

Door het voorspellend vermogen van de D&B Rating is deze rating voor Collin een waardevol analyse-instrument als het gaat om de primaire indicatie. De D&B Rating bestaat uit twee delen, te weten: de ‘financiële sterkte code’ (gebaseerd op het netto eigen vermogen) en de ‘risicofactor’ om het risico weer te geven. Afhankelijk van de score die D&B afgeeft (de risicofactor), neemt Collin de leningaanvraag verder in behandeling:

- Ondernemingen die door D&B in de categorie “Aanzienlijk risico” worden geplaatst, presenteert Collin in beginsel niet op haar website.

- De daaropvolgende risicocategorieën die D&B toepast zijn “Verhoogd risico”, “Gemiddeld risico”, “Laag risico” en “Minimaal risico”.

- Ondernemingen waarover onvoldoende informatie beschikbaar is om een kwalificatie af te geven, tonen wij met de vermelding “Niet van toepassing”.

Collin Credit Score

- Collin voorziet elke leningaanvraag van een zogenoemde Collin Credit Score op basis van een model dat Collin heeft opgesteld en getoetst met ervaren kredietspecialisten en accountants.

- Uit dit model volgt in één oogopslag de beoordeling van de afloscapaciteit, solvabiliteit en zekerheden van de onderneming.

- De Collin Credit Score wordt gebaseerd op de laatste jaarrekeningen (verleden) en het bedrijfsplan met begroting (toekomstverwachting).

Opbouw Collin credit score

| Creditscores | Zeer goed | Goed | Ruim voldoende | Voldoende | Matig | Onvoldoende |

|---|---|---|---|---|---|---|

| Afloscapaciteit (cashflow overschot na krediet verlening) | > 61% | 61% – 31% |

30% – 11% |

10% – 2% |

< 2% | |

| Solvabiliteit (eigen vermogen na kredietverlening) | > 46% | 46% – 37% |

36% – 26% |

25% – 16% |

< 16% | |

| Zekerheden | > 150% | 150% – 100% |

99% – 75% |

74% – 50% |

49% – 25% |

24% – 0% |

- De Afloscapaciteit wordt procentueel afgeleid van wat er van de 100% gerealiseerde cashflow overblijft. Dit na eliminatie van incidenten en na aftrek van alle aflosverplichtingen, na het aangaan van nieuwe financieringen. Afhankelijk van de achtergrond van het bedrijf wordt de cashflowbelasting door onder andere vervangingsinvesteringen en financiering van groei in de score meegenomen.

- De Solvabiliteit is het percentage risicodragend vermogen ten opzichte van het balanstotaal na kredietverlening.

- De Zekerheidscore is het percentage zekerheden ten opzichte van het te lenen bedrag bij Collin.

Weging

| Weging | Zeer goed | Goed | Ruim voldoende | Voldoende | Matig | Onvoldoende |

|---|---|---|---|---|---|---|

| Afloscapaciteit (cashflow overschot na krediet verlening) | 40 | 30 | 20 | 10 | 0 | |

| Solvabiliteit (eigen vermogen na kredietverlening) | 20 | 15 | 10 | 5 | 0 | |

| Zekerheden | 40 | 30 | 20 | 10 | 5 | 0 |

| Maximum punten per categorie | 100 | 75 | 50 | 25 | 5 | 0 |

Score op basis van totalen

| Score van – tot | Collin credit score | Bandbreedte leningrente per categorie |

|---|---|---|

| 100 – 90 | Zeer goed | Vanaf 6,0% – 7,5% |

| 89 – 65 | Goed | Vanaf 7,0% – 8,5% |

| 64 – 45 | Ruim voldoende | Vanaf 7,5% – 9,5% |

| 44 – 20 | Voldoende | Vanaf 8,0% – 12,0% |

| 19 – 0 | Matig | Afwijzing |

- De Collin Credit Score wordt met deugdelijke toelichting geleverd door en onder verantwoordelijkheid van de (potentiële) ondernemer. Deze wordt ondersteund en begeleid door de Crowdfund Coach.

- De Collin Credit Score is gebaseerd op de balans en winst- & verliesrekening na kredietverlening en verkregen zekerheden, zoals weergegeven in de prognose van het bedrijfsplan en de overeengekomen voorwaarden voor de Collin lening. Afhankelijk van de achtergrond van de aanvraag, historische performance of andere aspecten, kan de Crowdfund Coach of de Groen Licht Commissie de score aanpassen.

Continuïteitsstrategie

Een risico voor de investeerder is dat een crowdfund platform stopt dan wel failleert. Wanneer ons platform zou stoppen, blijft de crowdfund lening gewoon in stand. De investeerders hebben namelijk via Collin Crowdfund een vordering op de onderneming die geld heeft geleend via het platform. Collin Crowdfund komt op voor de investeerders bij non-betaling door de geldlener, en maakt zich sterk om zekerheden uit te winnen wanneer een onderneming failleert.

Het is van belang dat de rente en aflossing geïncasseerd en doorbetaald blijft worden aan de investeerders als het platform zou stoppen. Via onze stichtingen is dit mogelijk.

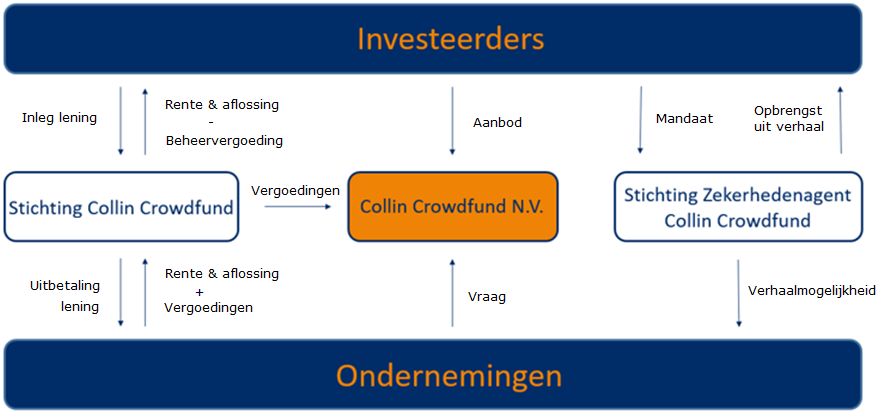

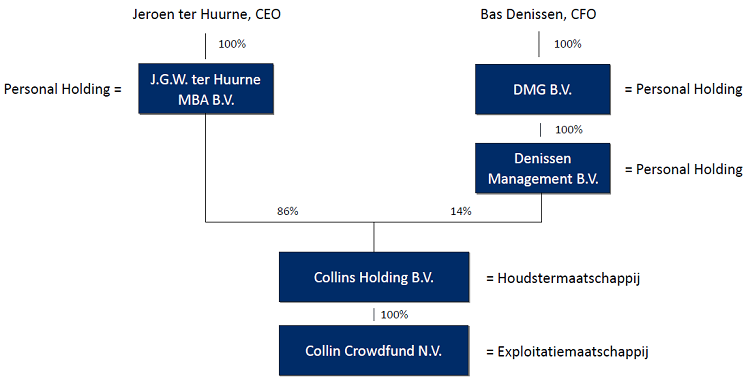

Hieronder ziet u de juridische structuur van Collin Crowdfund en de samenhang daarvan weergegeven.

Juridische structuur Collin Crowdfund

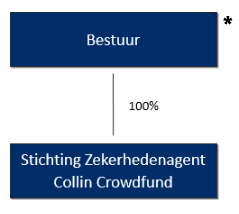

Juridische structuur Stichting Zekerheden Collin Crowdfund

* De volgende bestuursleden vormen het bestuur van deze stichting:

J.G.W. (Jeroen) ter Huurne MBA – Algemeen Directeur / CEO

Drs B.C.A. (Bas) Denissen RA – Financieel Directeur / CFO

F.W.H.J. (Ferdy) van de Plas BBA – Manager Financieringen

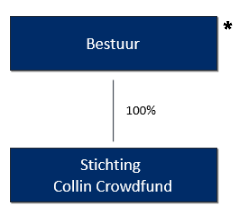

Juridische structuur Stichting Collin Crowdfund

* Het bestuur bestaat uit de drie directieleden van Collin Crowdfund, zijnde:

J.G.W. (Jeroen) ter Huurne MBA – Algemeen Directeur / CEO

Drs B.C.A. (Bas) Denissen RA – Financieel Directeur / CFO

R.H.W.A. (Roel) van de Plas BBA – Manager Operations

Naast de gebruikelijke zaken, zoals een van het platform afgescheiden stallen van vermogen van de investeerders, is het o.i. van groot belang dat een platform gedurende de looptijd van de lening blijvende inkomsten heeft en niet slechts een succesfee upfront ontvangt. Dit is bij Collin nadrukkelijk het geval. Zowel de leningnemers als de investeerders betalen bij Collin een jaarlijkse vergoeding. Dit is de beste waarborg voor het continueren van de taken van een platform (c.q. de overblijvende stichtingen in ons geval) mocht er met het platform zelf iets gebeuren. Dus naast de rentabiliteit in de huidige situatie gaat het juist ook om de toekomst.

De gelden van de investeerders staan op de rekening van Stichting Collin Crowdfund. De zekerheden worden gevestigd namens de investeerders door Stichting Zekerhedenagent Collin Crowdfund. Beide stichtingen staan los van de werkmaatschappij Collin Crowdfund N.V. Indien Collin zou stoppen dient het bestuur van de stichtingen (zonder winstoogmerk) een nieuwe contractpartner te benoemen voor het uitvoeren van de werkzaamheden die nu door de werkmaatschappij Collin Crowdfund N.V. worden uitgevoerd. De stichtingen hebben bewust nog geen contract gesloten met een partij die in het geval van insolventie van Collin Crowdfund N.V. deze werkzaamheden overneemt. In het geval van insolventie zullen namelijk de nodige partijen, de werkzaamheden graag willen uitvoeren. Dankzij de vergoedingenstructuur met de nadruk op maandelijkse, dan wel jaarlijks terugkerende inkomsten in de vorm van administratievergoedingen door de geldleners en beheervergoedingen door de investeerders is er sprake van een financieel zeer gezonde stichting.

Met betrekking tot de klantdata en software hebben Stichting Collin Crowdfund, Stichting Zekerheden Agent Collin Crowdfund, Collin Crowdfund N.V. en Collins Holding B.V. een overeenkomst ondertekend ter bescherming van de stichtingen, de geldnemers en investeerders mocht Collin Crowdfund N.V. en/of Collins Holding B.V. failleren. In deze overeenkomst is vastgelegd dat de gebruiksrechten voor de klantdata van Collin (nu in eigendom van Collin Crowdfund N.V.) om niet ter beschikking worden gesteld aan de Stichting Collin Crowdfund. De gebruiksrechten van de software (in eigendom van Collins Holding B.V.) zullen om niet ter beschikking worden gesteld aan Stichting Collin Crowdfund.

Collin Crowdfund (opgericht in 2014) schrijft inmiddels zwarte cijfers en is door de eerste groeifase heen.

Collin beschikt over een vergunning voor het uitvoeren van crowdfundingactiviteiten in Europa. Deze vergunning is verleend door de Autoriteit Financiële Markten (AFM) op grond van de Europese Crowdfund Verordening.

Oisterwijk, november 2023

Risk Coach

Als de Crowdfund Coach op basis van de Collin Credit Score en de Dun & Bradstreet-score positief adviseert, wordt de aanvraag voorgelegd aan de Risk Coach. Deze voert een gedegen, onafhankelijke risicoanalyse uit. Hij toetst de aanvraag stapsgewijs op bijvoorbeeld duidelijkheid kredietbehoefte, het verdienmodel en de correctheid van de cijfers. Daarnaast wordt van hem een inschatting van de risico’s gevraagd. Denk hierbij aan het Managementrisico, structuurrisico, operationeel risico etc.

Zekerheden

Collin werkt met een grote diversiteit aan zekerheden voor haar investeerders. Vormen van zekerheden die Collin namens haar investeerders kan vragen zijn:

- Een hypothecaire inschrijving in geval van financiering van registergoederen, zoals vastgoed en schepen. Indien er sprake is van een positie in tweede of lagere rang kan het zijn dat het hypotheekrecht wordt gevestigd zonder recht van parate executie of een beperking op het recht van parate executie. De voorwaarden zijn afhankelijk van het akkoord van de eerste hypotheekhouder.

- Een verpanding van roerende zaken, zoals inventaris, voorraden of specifieke objecten. Dit betekent dat de pandhouder recht heeft op de gelden die voortkomen uit de verkoop van deze roerende zaken. De waarde van te verpanden roerende zaken is afhankelijk van het type roerende zaak, de rang van het pandrecht, de staat waarin deze verkeren en de waarde die deze vertegenwoordigen in het economisch verkeer op het moment van mogelijke uitwinning van de verpanding.

- Een verpanding van vorderingen:

- Reguliere vorderingen

- Specifieke vorderingen

- Depot

- Een borgstelling door de bestuurder/aandeelhouder of derden:

- De waarde van een borgstelling betreft een momentopname. Of een borgstelling op het moment van livegang van materiële waarde is, dan wel vooral een morele waarde heeft, vermelden wij specifiek in pitches erbij. Terminologie inzake borgstellingen in de pitch: moreel, grotendeels moreel (±25% dekking), voor ongeveer de helft materieel, grotendeels materieel (±75% dekking), materieel.

- Of een borgstelling in de praktijk waarde heeft hangt sterk af van het momentum waarop deze wordt aangesproken en de (persoonlijke) positie van de betreffende borgsteller. Ook bestaat de mogelijkheid van een gesecureerde borgstelling (dat wil zeggen dat de tegenwaarde ook juridisch verankerd is bijvoorbeeld middels een hypothecaire dekking).

- De materialiteit wordt bepaald op basis van de (privé) vermogenssituatie van de borg. Ofwel: bezittingen ≠ schulden.

- Terugkoopverklaring van bijvoorbeeld leverancier van geleverde inventaris.

- Een ‘niet-onttrekkingsverklaring’ van de directeur/aandeelhouder en/of derden, afgezien van salaris (dus geen onttrekkingen via dividend, RC-verhouding in privé etc.).

- Achterstelling van leningen van ‘derden’ ten opzichte van de lening die onze investeerders verstrekken via de bemiddeling van Collin Crowdfund. Dit betekent dat er geen aflossingen mogen plaatsvinden op de achtergestelde lening(en). Rentebetalingen zijn wel toegestaan.

- Negatieve hypotheekverklaring (morele verklaring), waarbij de eigenaar verklaart het registergoed niet te zullen verkopen, ruilen of op andere wijze te vervreemden, te verhuren of op enige andere wijze in gebruik te geven, dan wel met extra hypotheek of andere zakelijke rechten te bezwaren. Uitsluitend met schriftelijke toestemming van Collin Crowdfund mag de eigenaar de schuld verhogen binnen de bestaande hypothecaire inschrijving (en).

Groen Licht Commissie

- Als de Crowdfund Coach op basis van de Collin Credit Score en de Dun & Bradstreet-score positief adviseert en er een gedegen risicoanalyse met advies van de Risk Coach is, beoordeelt de Groen Licht Commissie de aanvraag.

- De Groen Licht Commissie bestaat uit de ervaren directieleden en manager financieringen van Collin met ruime ervaring in bedrijfsfinancieringen. Pas als deze commissie akkoord is met de leningaanvraag plaatst Collin deze op haar website.

Herziening leningvoorwaarden

Als er redenen zijn om aan te nemen dat de continuïteit van regelmatige betaling van rente en aflossing in gevaar komt, gaat de Crowdfund Coach intensief in gesprek met de ondernemer. De status quo en mogelijke oplossingen worden dan bepaald. Dit alles gebeurt in overleg met de Groen Licht Commissie. De uiteindelijke oplossing legt Collin via een elektronische stemronde voor aan de investeerders. Zij besluiten op basis van een normale meerderheid (helft + 1). De mate van deelname aan de lening bepaalt ieders stemrecht. De uitslag van de stemming is voor alle betrokken investeerders bindend. Het besluit wordt vervolgens direct uitgevoerd.

U leest meer over het proces van een stemronde op onze beheerpagina.

Toezichthouder

Collin beschikt over een vergunning voor het uitvoeren van crowdfundingactiviteiten in Europa. Deze vergunning is verleend door de Autoriteit Financiële Markten (AFM) op grond van de Europese Crowdfund Verordening.

Garantie

- Collin geeft geen garantie op betaling van rente en aflossingen door de ondernemer. U heeft uitsluitend een vordering op de ondernemer.

- In het geval dat een vordering voor de investeerders oninbaar is geworden en de onderzochte oplossingen geen effect hebben gesorteerd, worden de oplossingsmogelijkheden voorgelegd aan alle investeerders. Als deze besluiten de voorgelegde oplossing niet door te voeren, dan kunnen de investeerders de vordering afboeken, dan wel het innen van het openstaande bedrag eventueel uit handen geven. In het laatste geval faciliteert Collin de contacten met het incassobureau, maar worden de kosten pro rata gedragen door de investeerders.

- Geïnvesteerde en gereserveerde tegoeden vallen niet onder het depositogarantiestelsel, beleggerscompensatieregeling of andere garantieregeling. Het tegoed op uw Collin rekening-courant wordt beheerd door de Stichting van Collin. De voortgang van Collin heeft geen invloed op de opneembaarheid van deze tegoeden.